Trong đợt điều chỉnh này, các doanh nghiệp chỉ tăng giá đối với mặt hàng thép thanh vằn D10 CB300, còn giá thép cuộn CB240 tiếp tục được giữ nguyên.

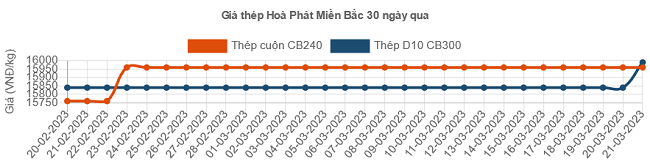

Theo đó, thương hiệu thép Hòa Phát tại miền Bắc, tăng 150 đồng/kg đối với thép thanh vằn D10 CB300. Mức giá của phẩm này hiện 15.990 đồng/kg.

Tại miền Trung, thép thanh vằn D10 CB300 tăng 160 đồng/kg, có giá 15.890 đồng/kg.

Tại miền Nam, thép thanh vằn D10 CB300 tăng 150 đồng/kg, hiện có giá là . 16.030 đồng/kg.

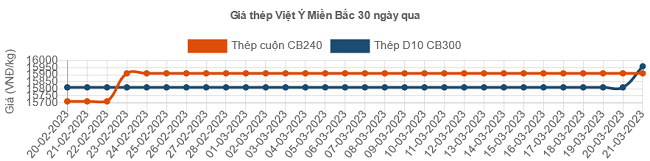

Tương tự, thương hiệu thép Việt Ý tăng 150 đồng/kg với thép thanh vằn D10 CB300. Hiện mức giá của sản phẩm này lần lượt là 15.960 đồng/kg.

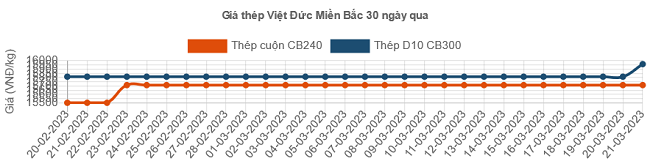

Thép Việt Đức tại miền Bắc, tăng 150 đồng/kg đối với thép thanh vằn D10 CB300, hiện ở mức 15.960 đồng/kg.

Tại miền trung, Việt Đức tăng 150 đồng/kg với thanh vằn D10 CB300, hiện có giá 16.210 đồng/kg.

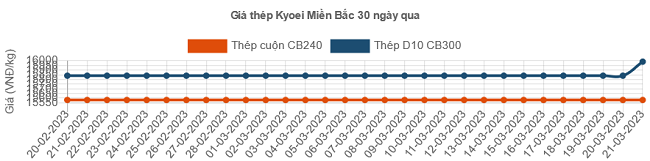

Thép Kyoei điều chỉnh tăng 150 đồng kg đối với thép thanh vằn D10 CB300. Hiện giá của sản phẩm này ở mức 15.990 đồng/kg.

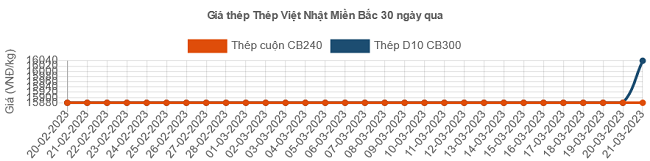

Thép Việt Nhật, với thép thanh vằn D10 CB300 tăng 160 đồng/kg, lên mức 16.040 đồng/kg.

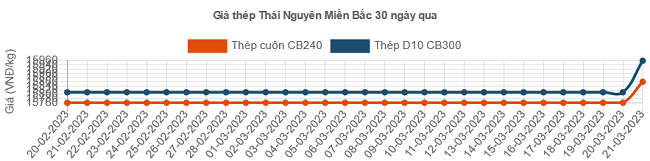

Thép Thái Nguyên, tăng 100 đồng/kg đối với thép cuộn CB240, lên mức 15.860 đồng/kg; với thép thanh vằn D10 CB300 tăng 150 đồng/kg, hiện có giá 15.960 đồng/kg.

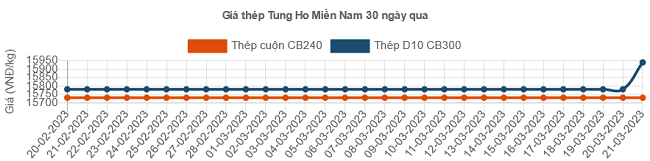

Thép Tung Ho miền Nam, điều chỉnh tăng 160 đồng/kg đối với thép thanh vằn D10 CB300. Mức giá của sản phẩm này hiện ở mức 15.940 đồng/kg.

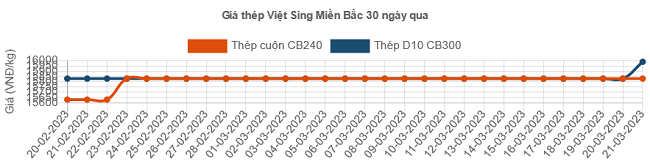

Thép Việt Sing miền Bắc, với thép thanh vằn D10 CB300, tăng 160 đồng/kg, lên mức 15.990 đồng/kg.

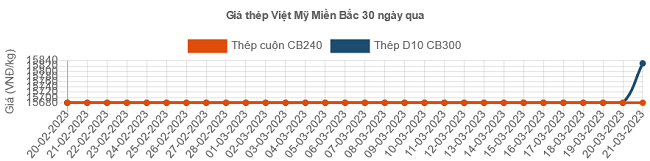

Với thương hiệu thép Việt Mỹ tại miền Bắc, giá thép thanh vằn D10 CB300 tăng 150 đồng/kg, lên mức 15.830 đồng/kg.

Còn tại miền Trung, Việt Mỹ cũng điều chỉnh tăng 150 đồng/kg đối với thép thanh vằn D10 CB300. Hiện mức giá của sản phẩm này là 15.730 đồng/kg.

Tương tự, tại miền Nam, Việt Mỹ cũng điều chỉnh tăng 150 đồng/kg đối với cả thép cuộn CB240 và thép thanh vằn D10 CB300. Mức giá của hai sản phẩm này hiện lần lượt là 15.730 đồng/kg và 15.830 đồng/kg.

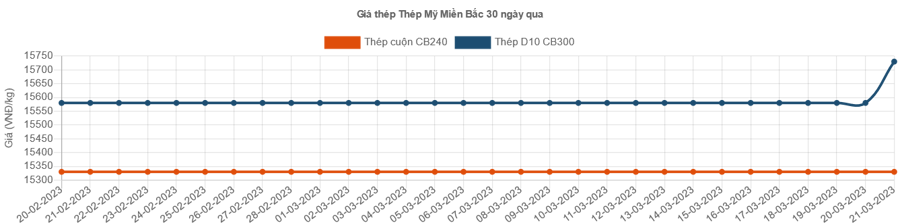

Thương hiệu thép Mỹ tại miền Bắc, tăng 150 đồng/kg đối với thép thanh vằn D10 CB300. Mức giá của sản phẩm này hiện ở mức 15.730 đồng/kg.

Về nguyên nhân tăng giá thép, Hiệp hội Thép Việt Nam (VSA) cho biết chủ yếu do giá nhập các loại nguyên liệu đầu vào sản xuất thép như than, thép phế, cuộn cán nóng… chưa có dấu hiệu dừng đà tăng.

Cụ thể, giá than mỡ luyện cốc xuất khẩu tại cảng Úc ngày 7/3/2023 giao dịch ở mức khoảng 331 USD/tấn FOB, tăng 6 USD/tấn so với đầu tháng 2/2023. Đây là mức giá cao nhất ghi nhận vào cuối quý 1/2022 và đang có xu hướng tăng trở lại kể từ tháng 11/2022.

Đối với thép phế liệu, trong những ngày đầu tháng 2/2023 có xu hướng điều chỉnh tăng. Giá thép phế liệu liệu giao dịch cảng Đông Á ngày 7/3/2023 giữ ở mức 448 USD/tấn, tăng 13 USD/tấn so với đầu tháng 2/2023.

Giá thép cuộn cán nóng (HRC) ngày 7/3/2023 ở mức 643 USD/tấn, CFR cảng Đông Á, tăng 24 USD/tấn so với mức giá giao dịch đầu tháng 2/2023.

Với tình hình nguyên vật liệu đầu vào cho sản xuất tăng như hiện nay, VSA dự báo giá sắt thép có khả năng sẽ tiếp tục tăng trong thời gian tới.

Đáng chú ý, việc các doanh nghiệp tăng giá bán thép là để bù lại giá thành sản xuất và giảm lỗ, chứ chưa xuất phát từ nhu cầu của thị trường. Bởi theo số liệu của VSA, cả sản xuất và tiêu thụ trong 2 tháng đầu năm 2023 đều giảm khá mạnh so với cùng kỳ năm 2022.

Cụ thể, 2 tháng đầu năm 2023, sản xuất thép thành phẩm đạt 4,285 triệu tấn, giảm 16,3%; tiêu thụ thép thành phẩm đạt 3,851 triệu tấn, giảm 23,2% so với cùng kỳ năm 2022.

Trong báo cáo ngành thép mới đây, Trung tâm phân tích chứng khoán Mirae Asset Việt Nam cũng đưa ra nhận định, với đặc tính sản lượng thép bán ra phụ thuộc lớn vào thị trường bất động sản nội địa, việc ngành bất động sản trầm lắng trong năm 2023 sẽ kéo theo nhu cầu thép trong nước khó có sự tăng trưởng.

Tuy nhiên, việc giải ngân đầu tư công trong năm 2023 sẽ bù đắp một phần sự suy giảm của thị trường bất động sản. Ngân sách dành cho đầu tư công trong năm 2023 tăng cao nhất trong lịch sử, ước khoảng 704.000 tỷ đồng, với tỷ lệ giải ngân mục tiêu từ Chính phủ là 95%.

Từ thực tế này, Mirae Asset Việt Nam dự báo, sản lượng thép nội địa trong năm 2023 giảm về mức 17,89 triệu tấn (giảm 10,5%) trước khi hồi phục về mức sản lượng 19,3 triệu tấn (tăng 8%) vào năm 2024.

Đối với lĩnh vực xuất khẩu, Mirae Asset Việt Nam cũng nhận định, yếu tố Trung Quốc mở cửa lại nền kinh tế vẫn khó có khả năng kéo sự hồi phục của ngành thép, bởi chính Trung Quốc vẫn đang trong cuộc khủng hoảng bất động sản. Ở thị trường châu Âu và Mỹ, mục tiêu chính vẫn xoay quanh vấn đề giảm lạm phát.

Theo dự báo của Mirae Asset Việt Nam, sản lượng thép toàn cầu năm 2023 chỉ đạt 1,78 tỷ tấn (giảm 5%) trước khi hồi phục nhẹ lên mức 1,86 tỷ tấn (tăng 4%) vào năm 2024.

Sản lượng xuất khẩu thép của Việt Nam dự kiến ở giảm về mức 5,07 triệu tấn (giảm 16%) trong năm 2023 và hồi phục lên 5,512 triệu tấn (tăng 10%) trong năm 2024.

Phân tích về mặt chính sách, Mirae Asset Việt Nam cho rằng năm 2022, ngành thép Việt Nam tương đối thuận lợi khi hầu hết các thị trường xuất khẩu lớn của Việt Nam là ASEAN, Châu Âu, Trung Quốc và Mỹ không có các cuộc điều tra thuế chống bán phá giá lớn.

Ngoài ra, điểm sáng là thị trường Mexico (chiếm dưới 1% giá trị xuất khẩu) vừa có quyết định giảm thuế chống bán phá giá đối với thép mạ nhập khẩu từ Việt Nam, từ 0% -12,34% xuống mức 0% – 10,84%.

Tuy nhiên trong báo cáo, Mirae Asset Việt Nam cũng chỉ ra một số rủi ro đối với ngành thép Việt Nam.

Thứ nhất: Rủi ro về biến động giá nguyên vật liệu. Ngành thép và tôn mạ có rủi ro lớn do chi phí nguyên liệu chiếm 65-75% giá thành sản xuất. Đặc biệt trong ngành tôn mạ, giá cuộn cán nóng (HRC) chiếm hơn 80% chi phí nguyên liệu đầu vào, khiến lợi nhuận của cả ngành biến động rất lớn theo HRC.

Thứ hai: Rủi ro về thị trường bất động sản đóng băng. Trong năm 2023, các dự án bất động sản lớn đều triển khai rất hạn chế, qua đó ngành thép cũng trực tiếp bị ảnh hưởng sản lượng.

Thứ ba: Rủi ro về các nhà sản xuất Trung Quốc tăng cường xuất khẩu. Từ tháng 1/2023, Trung Quốc mở cửa hoàn toàn, các nhà sản xuất thép của nước này sẽ tích cực gia tăng tìm kiếm đơn hàng xuất khẩu để bù đắp cho sự suy giảm sản lượng nội địa khi chính thị trường bất động sản Trung Quốc cũng trong tình trạng đóng băng từ 2021 đến nay.

Thứ tư: Rủi ro về chính sách. Nghị định 101/2021/NĐ-CP thông qua chủ trương tăng thuế xuất khẩu mặt hàng phôi thép nếu trong trường hợp giá thép tăng quá cao nhằm góp phần ổn định nguồn cung phôi thép, hạn chế việc xuất khẩu phôi thép để giữ lại cho sản xuất trong nước, bảo đảm sự phát triển bền vững của ngành thép trong dài hạn.