Đối với các tập đoàn đầu tư trị giá hàng nghìn tỷ USD như Franklin Templeton, Invesco và JPMorgan Asset Management, những bất ổn xuất hiện ở SVB, Credit Suisse và First Republic chính là tín hiệu để họ tăng tốc độ chuẩn bị. Họ cho rằng, những căng thẳng ở Mỹ và các nơi khác sẽ khiến các NHTW giảm tốc độ tăng lãi suất, từ đó kích hoạt đà tăng mới cho thị trường.

Wylie Tollette – CIO của Franklin Templeton Investment Solutions, bộ phận quản lý 1,4 nghìn tỷ USD, cho biết: “Nếu bỏ lỡ thời điểm bắt đầu đợt tăng giá, bạn sẽ mất phần lớn lợi nhuận. Rất khó để bắt kịp nếu chậm chân 1 hay hoặc 2 tuần đầu tiên, đôi khi chỉ là vài ngày.”

Suy nghĩ này đã thúc đẩy các nhà đầu tư lớn đổ tiền vào các trái phiếu dài hạn hơn, chú ý đến các cổ phiếu giảm mạnh trong năm qua như cổ phiếu công nghệ và chọn lọc mua các tài sản rủi ro hơn như các khoản vay của doanh nghiệp.

Trái phiếu chính phủ

Tollette nhận định, trái phiếu đã “hồi sinh”. Công ty của ông đang tăng tỷ trọng đối với trái phiếu chính phủ kỳ hạn dài của Mỹ, Anh và Đức.

Bộ phận đầu tư của JPMorgan đã mua thêm trái phiếu kho bạc dài hạn cho các danh mục đầu tư trái phiếu trong những tuần gần đây, bất chất rủi ro thua lỗ nếu lãi suất tăng cao hơn. Bob Michele, CIO hỗ trợ giám sát 2,5 nghìn tỷ USD, cho biết điều việc nắm giữ quá ít trái phiếu khi Fed nới lỏng chính sách sẽ tạo ra sự tiếc nuối nhiều hơn là nguy cơ sụt giá trong thời gian ngắn.

Ông nói và lưu ý mức giá hiện là rẻ nhất kể từ cuộc khủng hoảng tài chính: “Mối quan tâm lớn nhất của tôi là chúng ta mua ngay bây giờ và lãi suất tăng thêm 0,5%. Nỗi lo của ông là bị bỏ lại phía sau khi thị trường xoay trục.”

Australian Retirement Trust – một trong những quỹ hưu trí quốc gia lớn nhất nước Úc với tài sản 159 tỷ USD, là nhà đầu tư khác mua trái phiếu chính phủ trong tháng này. Andrew Fisher, trưởng bộ phận chiến lược đầu tư của ART, cho hay: “Chúng tôi sẽ điều chỉnh vị thế trung lập đối với trái phiếu và dự kiến sẽ tăng tỷ trọng khi lãi suất tăng cao hơn 1 chút.”

Cổ phiếu

Invesco – giám sát 1,4 nghìn tỷ USD tài sản, dự đoán Fed sẽ tạm dừng tăng lãi suất trong những tháng tới, sau đó chuyển sang chu kỳ nới lỏng vào cuối năm nay và theo đó TTCK sẽ đi lên. Kristina Hooper – giám đốc chiến lược thị trường toàn cầu của Invesco, nhận định: “Nếu suy thoái kinh tế xảy ra vào nửa cuối năm 2023, TTCK sẽ hồi phục vào năm 2024. Cổ phiếu công nghệ có phản ứng rất tốt khi lãi suất giảm, đây là tín hiệu tích cực với thị trường.”

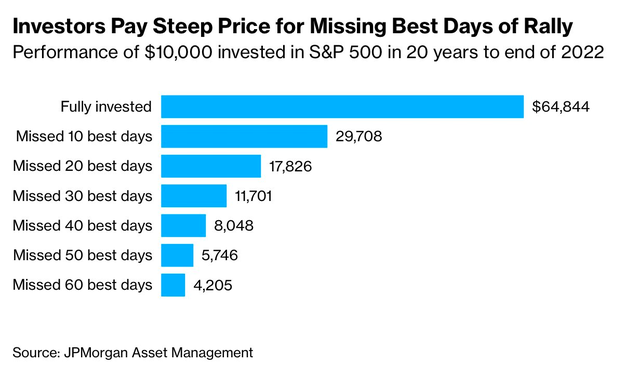

Lợi nhuận của các khoản đầu tư 10.000 USD vào S&P 500 trong 20 năm tính đến 2022.

Invesco sẽ cân nhắc tăng tỷ trọng với các cổ phiếu chu kỳ và vốn hóa nhỏ, khi dấu hiệu thay đổi lập trường của Fed trở nên rõ ràng hơn. Đồng thời, quỹ này cho biết sẽ giảm vị thế một cách thận trọng với các lĩnh vực có vốn hóa lớn và phòng thủ, như tiện ích và hàng tiêu dùng thiết yếu.

Theo Rob Arnott – chủ tịch và nhà sáng lập của Research Affiliates LLC., các cổ phiếu có P/E thấp tại các thị trường phát triển như châu Âu, Anh và Úc mang đến cơ hội hấp dẫn. Ông nói: “Tôi sẽ tiếp cận rủi ro ở thị trường ngoài Mỹ, cả phát triển và mới nổi.” Ông chỉ ra cổ phiếu tại Anh đang có P/E khoảng 10 so với gần 18 của S&P 500.

Dữ liệu từ JPMorgan cho thấy nhà nhóm nhà đầu tư đã “vắng mặt” trong 10 ngày S&P 500 có thành tích tốt nhất trong 2 thập kỷ tính đến năm 2022 chỉ ghi nhận lợi nhuận bằng 1/2 so với nhà đầu tư tham gia vào thị trường trong toàn bộ giai đoạn này.

Các khoản vay của doanh nghiệp

Trái phiếu doanh nghiệp điểm đầu tư đã trở thành tài sản được tăng tỷ trọng phổ biến nhất với các nhà đầu tư săn lùng lợi nhuận cao hơn so với trái phiếu chính phủ.

John Hancock Investment Management, quản lý 610 tỷ USD tài sản, đã tăng vị thế đối với các trái phiếu doanh nghiệp điểm đầu tư, chứng khoán đảm bảo bằng thế chấp và trái phiếu đô thị. Họ sẽ tăng tiếp xúc với các khoản nợ rủi ro hơn như trái phiếu doanh nghiệp có lãi suất cao khi điều kiện kinh tế xấu đi, khiến Fed phải thay đổi lập trường.

Mohamed El-Erian – chủ tịch của Gramercy Funds Management và cố vấn của Allianz, cũng đang xem xét các thị trường mới nổi. Ông cho hay: “Phân khúc tín dụng này mang đến những cơ hội hấp dẫn. Chìa khóa ở đây là cần lựa chọn cẩn thận khi theo dõi bảng cân đối kế toán.”

Tuy nhiên, việc tiếp cận quá nhanh với tài sản rủi ro cũng có những mặt trái. Ví dụ như trường hợp của Invesco. Công ty này sở hữu trái phiếu AT1 của Credit Suisse trong và khoản nắm giữ trở nên vô giá trị vào cuối tuần qua.

Tiền tệ

Đồng USD sẽ mất đi một động lực chính tạo nên sức mạnh khi Fed bắt đầu hạ lãi suất, theo đó sẽ thu hút nhà đầu tư với vai trò là hầm trú ẩn trong thời kỳ suy thoái.

Hooper cho hay: “Chúng ta có thể sẽ chứng kiến đồng USD yếu hơn một chút khi Fed ôn hòa hơn. 2 yếu tố này sẽ song hành với nhau.”

Một số nhà đầu tư thì nhìn nhận theo cách khác.

Emily Roland, đồng giám đốc chiến lược đầu tư của John Hancock, cho rằng: “Đồng USD đang ở trong thời kỳ mạnh lên. Khi thị trường toàn cầu nhận ra rằng suy thoái kinh tế là điều khó xảy ra, thì bạn sẽ nhận được ‘món hời’ từ đồng USD.”

Michele của JPMorgan cũng có quan điểm tích cực với đồng yen, khi NHTW Nhật Bản sẽ có thống đốc mới là ông Kazuo Ueda vào tháng 4. Ông nói: “Ueda sẽ bắt đầu giai đoạn bình thường hóa chính sách và những thứ kiểm soát đường cong lợi suất sẽ được loại bỏ dần. Điều này sẽ giúp tài sản ở Nhật Bản được chú ý và dòng vốn ‘chảy vào’ bằng đồng yen.”

Tham khảo Bloomberg

Chi Lan – CafeF